Tomás Epeldegui, director de Degussa en España, recomendó apostar por carteras de inversión diversificadas y en las que el oro físico suponga en torno a un 10%, “porque mejora la rentabilidad y reduce la volatilidad”.

Durante su participación en una presentación organizada por Expofinancial 2019, el director de Degussa España, Tomás Epeldegui compartió una presentación sobre diferentes oportunidades de inversión con Miguel Ángel Bernal Alonso, economista experto en Finanzas, profesor de la Escuela de Negocios IEB e IFRI y colaborador en medios económicos.

El profesor Bernal analizó diferentes activos de inversión con los que los inversores se pueden proteger frente a la pérdida de valor y poder adquisitivo del dinero, como son las inversiones inmobiliarias o las acciones. También apoyó las bondades del oro como vehículo idóneo para una parte de las inversiones, reforzando así la postura defendida por Epeldegui durante su intervención.

Motivos para apostar por el oro

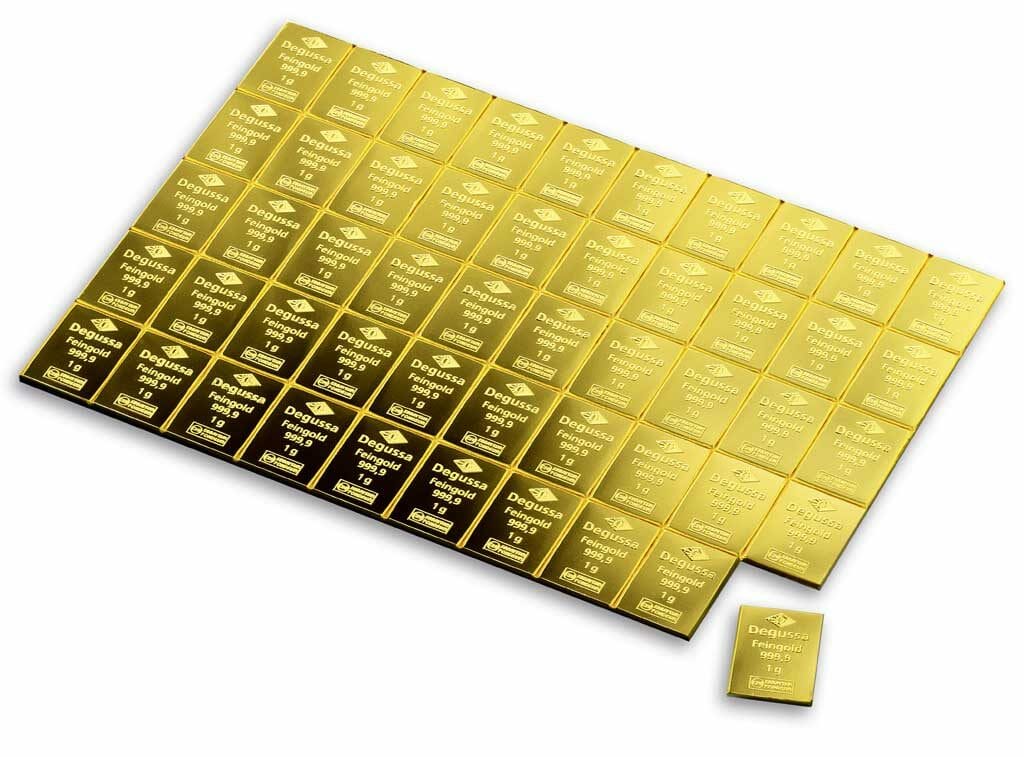

Tras realizar una breve exposición de la actividad de Degussa, Epeldegui enumeró los motivos por los que el oro físico es fuente de riqueza y elemento diversificador de las inversiones: es un activo líquido y sin riesgo crediticio; preserva el poder adquisitivo y ha superado a las divisas Fiat; es fuente de rendimiento a largo plazo; es un elemento diversificador que mitiga pérdidas en momentos de incertidumbre y un medio para mejorar el rendimiento y la protección de cualquier patrimonio.

Todos estos argumentos los explicó con numerosos gráficos en los que se aprecia, en relación con la liquidez, por ejemplo, que el tamaño del mercado de oro físico financiero “es grande en comparación con muchos activos globales” o que el oro se intercambia mucho más que otros activos financieros.

La capacidad de preservar el poder adquisitivo en el tiempo del metal precioso la expuso con ejemplos muy gráficos sobre el coste en oro de determinados objetos básicos en distintos momentos históricos, además de un gráfico sobre el valor relativo entre las principales monedas y el oro desde 1900, en el que se refleja que este último ha superado a todas las principales monedas fiduciarias a lo largo del tiempo preservando valor.

Rentabilidad del oro

En cuanto a la rentabilidad, esgrimió un informe de JP Morgan que muestra que en el periodo de los 20 años anteriores al 31 de diciembre de 2018 el oro fue el activo que tuvo el segundo mejor rendimiento anualizado, que alcanzó un 7,7%.

El director de Degussa presentó, asimismo, una gráfica comparativa de tres carteras de inversión entre 2005 y 2019, una con el 100% invertido en oro, otra con el mismo porcentaje en standard & poor’s 500 (SP500) y una tercera con las inversiones repartidas al 50% entre estos dos activos. El resultado es que el mejor rendimiento, con una menor volatilidad, ha sido la tercera opción, lo que sustenta la apuesta por la diversificación de Epeldegui.

En este sentido, también mostró cuadros de la agencia Bloomberg, el World Gold Council y el ICE Benchmark Administration que reflejan que la volatilidad del metal precioso está por debajo de la de acciones e índices bursátiles, “por lo que el oro puede mejorar significativamente los rendimientos ajustados al riesgo de las carteras”.