El mercado está convulso por el efecto del coronavirus. El análisis de atl Capital sitúa a los bonos gubernamentales en el principal activo refugio. Los expertos de la gestora espera una progresiva normalización a medida que se vayan reduciendo el número de contagios del COVID-19.

El mes de febrero ha sido negativo para los principales índices de renta variable. Lastrados por los efectos del Coronavirus, el principal índice japonés junto con el Euro Stoxx 50, han sido los que peor evolución han obtenido en el mes, depreciándose un 8,89% y un 8,55% respectivamente.

Por su parte, el Ibex 35, junto con el índice que recoge la evolución de los países emergentes, son los que han registrado las menores caídas en el mes al depreciarse un 6,88% y un 4,51% respectivamente (datos en divisa local). En los mercados de deuda, los bonos emergentes (en divisa local), son los que han experimentado las mayores correcciones con caídas de más del 2,5%.

Por otro lado, los bonos gubernamentales como el tesoro americano, se han comportado de forma positiva y como catalizador de activo refugio.

Los activos de riesgo han sufrido de forma intensa en el último mes, principalmente por el temor del Coronavirus y su impacto sobre la economía global debido al efecto retraso en las cadenas de distribución.

La paralización de la actividad productiva en China y su rápida extensión hacia otros países occidentales como Italia, han generado muchas dudas entre los inversores, que lo han reflejado con fuertes ventas durante el último mes.

Resultaos empresariales del primer trimestre

Lo que más preocupa de este nuevo escenario de incertidumbre, es cómo afectará a los resultados de las compañías del primer trimestre de 2020, que probablemente se verán reducidos de forma considerable, sobre todo en algunos sectores más concretos como la tecnología, automoción o el turismo.

La visión de atl Capital

“Nuestras carteras están bien diversificadas en términos de activos, áreas geográficas así como de divisas y, aunque puedan verse afectadas por las fluctuaciones de mercado del corto plazo en momento puntuales de volatilidad, su composición está preparada para que puedan cumplir sus objetivos a más largo plazo.

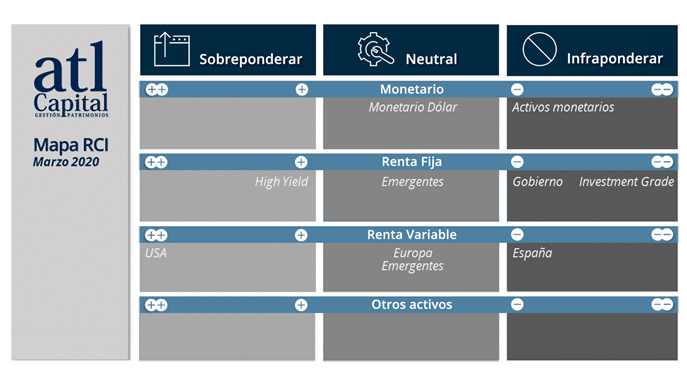

Nuestro posicionamiento desde hace algunos meses y hasta la fecha, se había situado por debajo de la neutralidad, con una ligera infra ponderación en los activos con mayor exposición a riesgo, sobre todo en renta variable, con el fin de encontrar nuevas oportunidades de entrada. También habíamos incorporado recientemente deuda gubernamental americana, para protegernos ante una posible caída de los mercados.

Aprovechamos la corrección que se ha producido recientemente y los niveles actuales de valoración, para incrementar el porcentaje en activos de renta variable de forma global. Aun así seguimos monitorizando muy de cerca la situación del COVID – 19, con las expectativas puestas en una progresiva normalización, a medida que se vaya ralentizando la intensidad del contagio y se produzca un incremento de las temperaturas”.